2017年03月24日

作者: 毒眼商业来源: 亿邦动力网2017-03-24 07:44:13

【作者简介与报告说明】跨境出口的跑道特别长,经过十多年的发展,2016年的跨境出口依然充满了变数。对于外人而言,跨境出口一直很隐秘,因为平台和服务商从不公布详细业务数据,卖家也极其低调。

毒眼商业是一名八年互联网记者,聊了许多跨境出口企业后,根据个人了解的信息给2016年跨境出口做了简要盘点。纯属个人判断,仅供参考。

第一章:大平台稳中有变:亚马逊势头最猛

1、第一梯队没新人,依然是eBay、速卖通、亚马逊与wish。

速卖通、亚马逊与wish经过两三年的突围战,终于进入跨境出口电商平台第一梯队。目前,超级大平台阵营整体稳定,暂时只有eBay、wish、速卖通和亚马逊四家。

2、亚马逊成为发展速度最快的大平台。

自2015年以来,亚马逊比eBay更加重视在服务设施上投入,比如为卖家提供FBA服务、航空货运服务。并且,在踩准了工厂进入跨境电商的大潮上,亚马逊动作也比对手eBay更迅速,直接把招商的重点放在工厂端。两个狠招下来,亚马逊可以为买家提供性价比更高的产品,并且还保证了服务的质量。

据卖家反馈,eBay一开始在中国是拥有最多商家的平台,但现在这点比不上亚马逊,估计亚马逊占有了大半商家。

3、四家平台在不同的市场影响力不同。

现在还不不知道这4家平台在中国的市场占有率,因为他们从没公布中国卖家所贡献的销售数据。

可以知道的是,各家平台在不同的市场有不同的影响力,比如速卖通主打俄罗斯、中东等新兴市场。eBay、亚马逊与wish都主攻欧美市场,其中eBay在澳洲的市场份额很大,但亚马逊在澳洲的市场份额很小。而在美国,亚马逊比eBay的市场占有率要大一点,这跟亚马逊在美国整体打法包括公关水平都有关。

总体来说,eBay的决策向来偏保守,资本市场也习惯用业绩数据来衡量eBay的前景。相反,资本界不全是用业务数据衡量亚马逊的价值,亚马逊在决策和执行上更快更狠,因此卖家更看好亚马逊的长远发展。

第二章:新兴的区域性平台不断冒出

1、针对中东市场的B2C平台Jollychic:近三年GMV呈三级跳式增长。

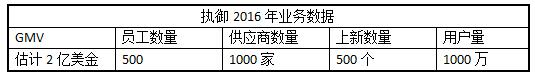

Jollychic(公司名字简称执御)以25岁至40岁的女性为目标客户群,主营女性服饰类产品。2015年,Jollychic有员工200余人,其中IT研发的人员有70余人。2015年卖出了1000万件商品,年销售额为1亿美元。据行业内估计,2016年Jollychic的GMV起码有2亿美金。

Jollychic拿过富安娜和另一家上市公司定投的5000万元投资(富安娜拟2250万获浙江执御5%股份)。Jollychic超过40%商品是提前采购入库,滞销率仅为0.08%,据说是因为创始人特别重视数据化运营的结果,上述融资也主要被投入到研发领域。

2016年,Jollychic共有500员工,其中买手团队有90多人,客服有近百人外籍人员,大概有1000家供应商,每天上新500个款式。APP用户量达1000万,销售额的95%来自中东地区。

Jollychic的兴起,带动了杭州当地服装企业出口。其中,杭州新德集团是一家拥有十几年传统外贸经验的制衣企业,从2015年年初开始成为执御的供应商起,2016年已从Jollychic平台上共接到超过千万元人民币的订单。

但,Jollychic在中东市场依然不能说地位稳固,竞争对手还有本土电商平台Cobone、noon、Wadi、Mumzworld和Namshi。在阿拉伯地区,Souqd的影响力最大,总融资额已达3.9亿美元,月访问量超4500万,平台商家数7万多,员工数量近1.2万。2015年,其年销售额达到750亿美元。亚马逊曾多次约谈Souqd,最近终于定下收购其100%的股权,意欲用收购的方式快速打入中东市场。

2、东南亚本土电商平台lazada与Shopee发展势头迅猛,国际平台只能做配角。

?Lazada被阿里收购后,快速引入天猫平台上的中国品牌商。

Lazada成立于2012年3月,目前已成为东南亚最大的电商平台。最初它是一家自营模式的电商平台,2013年开始兼做开放平台,欢迎小商家和零售商入驻,并且在物流与支付上做重度投资。目前,在泰国、印尼、马来西亚的市场占有率均列第一。

在被阿里巴巴收购前夕,Lazada公开过一年GMV达到13亿美金,日访客流量达400万。2016年4月份,Lazada被阿里巴巴差不多以10美金收购,lazada进入阿里财报后,刚好阿里出口零售数据翻倍,以此判断2016年lazada跟速卖通的体量可能相当。

被阿里收购后,Lazada迅速与中国品牌对接,华为手机、森马服饰、骆驼服饰、QCY蓝牙耳机、小狗电器以及Bluedio蓝弦等品牌入驻Lazada,其中骆驼披露在Lazada上架了2000到3000个SKU,不到半年时间月销售达10万美元。

Lazada也催生了一批新兴卖家,比如蓝弦电商拓展东南亚市场,主要采用的电商平台为Lazada。他从2015年第二季度开始筹备进入东南亚市场,现在蓝弦在Lazada的SKU数量大概50个,从入驻到现在蓝弦已经获得20倍的增长。

?泛东南亚移动电商Shopee第一年GMV达18亿美元,几乎盖过Lazada。

Shopee App于2015年6月正式上线,采用移动+社交+P2P模式,且解决Carousell、Gumtree等同类平台不能支付、不负责物流等痛点。陆续覆盖新加坡、马来西亚、印尼、泰国、菲律宾、越南、台湾七大市场。

shopee的母公司是东南亚最大的互联网公司Garena,主营业务是做游戏社交,腾讯是Garena早期的投资者,也是shopee的投资方之一。

Shopee为了快速占领市场,与淘宝早期对付eBay一样,对卖家采取免佣金模式,第一年年化GMV达到18亿美元,迅速成为东南亚第一大C2C平台。2017年3月份Shopee公布,年化GMV已达到25亿美元,下载用户超过3000万,计划开启收费模式。

倒是Lazada被阿里巴巴收购后再没公布业务数据。但可以肯定的是,在东南亚市场,eBay与亚马逊等国际平台早期无暇顾及,现在也无力与本土电商抗衡,预计东南亚本土电商平台会唱主角,后面主要是Shopee与Lazada的较量。

?针对拉美市场的linio和mercrolibre:中国卖家还很难进入。

linio和mercrolibre,都是拉美本土平台,其中linio是拉美市场份额占有率最大的B2C电商。自2012年成立以来,其交易量增速连续三年超过150%。共融资4次,总融资额将达2.64亿美元

目前只有Linio在中国招商,他们的跨境电商销售额2015年下半年增长了四倍,假日季中68%的跨境销售由亚洲地区卖家贡献。

据linio反馈说,拉美当地制造业落后,对“物美价廉”的中国卖家非常依赖。linio在华招商一年多,400多个中国卖家贡献了70%多的SKU数量。然而,问题在于,中国卖家习惯出口英语国家,根本不懂西班牙语,很多SKU的商品详情页还是英语。

目前,平台上共拥有27000名卖家,出售商品SUK超过600万,涵盖60大类,最大的市场是墨西哥和哥伦比亚。对于中国卖家来说,想要进入拉美市场,物流与语言都是问题,暂时在拉美市场捞金也不易。

④东非最大的电商平台kilimall:一天才几百单。

非洲市场不好做,和拉美市场一样,最难解决是物流与支付。拿物流来说,非洲很多人的住址没有门牌号,快递根本送不到。

Kilimall是中国人在非洲当地做的平台,商业模式与京东+开放平台类似,也是通过自建仓储配送,接受商家入驻,目前平台已拥有几千名卖家。

2016年12月份的数据,Kilimall在非洲三个国家设有办公室,辐射周边近10个国家,明年的目标是覆盖20个国家。目前业务主要在东非地区,接下来将进入西非区域。

第三章:物流依然停留在价格战层面,拿到资源的新企业也能迅速赚钱。

1、物流最大的服务商还是中国邮政,他们把80%的跨境小包送出海。

在出口电商旺季期间,中国邮政全国单日出口小包量已超过1000万件。2015年,中邮渠道占了中国跨境出口小包80%以上的份额,已经是跨境卖家轻小件出口的主流渠道。

在操作模式上,中国邮政不全是直营,在各个区域招揽了代理商(类似国内物流行业的加盟商),代理商代理中邮的产品赚差价。在定价上,中国邮政在不同地域的定价不一样。

2015年,中邮平均每天的出口小包数量仅有300万。从数字上看,2016年中邮旺季比去年日常包裹量翻了好几倍。

2、DHL也是比较大的物流服务商,2015年在中国大概运了5000万个包裹出海。

3、物流服务商很多,也很杂。除了超级大公司外,还有一些创业新兴公司。

体量比较大如顺丰燕文,2015年大概接了2亿个包裹;专做优质路线如欧速通,2015年大概有40吨的运货量。

有的物流公司说自己做专线,比如递四方、顺丰燕文,做的就是点对点物流。但这些专线物流也会代理中邮包裹,还兼做海外仓。因此,不管是不是专线,必然兼做其他物流服务或者代理中邮产品,不然分拣中心成本过高。

4、在出口包裹高峰期,物流延时是常态,服务提升空间大。

旺季时,消费者收货普遍会比淡季慢3到5天。导致延时的环节很多,主要有包裹处理、上航、清关和派送等。另外,航空资源也比较紧缺,在运力吃紧的情况下,旺季期间航空仓位价格涨幅高达50%。

跨境物流的最大痛点在于落地配,因为海外不像中国有成规模的物流大军,这是影响配送效率与成本的关键节点。

5、中小物流服务商持续在增加。

对于跨境物流企业来说,人工、分拣中心和买仓位,是比较大的成本。

目前,物流企业的核心竞争力仍然是价格,只要收费便宜就能拿到单子。降低价格有几个方法,一是收货量大,对外的议价空间大,二是拿下折扣高的资源,如落地配的物流商,或者航空资源,那就能节约不少成本。因此,只要找到资源,新出来的物流企业一样能活得好。

第四章:仓储竞争杂乱而又门槛低,值得投资的企业极少。

和国内快递行业不同的是,跨境出口的物流与仓储是分开的,海外仓的进入门槛低,拿块便宜的地,请几个工人,就可以开始干了。

所以,如果投资海外仓不太靠谱,甚至有的海外仓不过就是一个学生租的房子。有个俄罗斯叫“旺集海外仓”值得关注,是中国人在俄罗斯当地创立的,打的是智能仓储概念,已经融资而且运营也比较良性。

第五章:支付巨头难撬动,留给新工具长大的机会较小。

现在市场占有率排在前三的分别是paypal、payoneer与worldfirst。支付领域都是巨头在玩,新企业很难挤入。但是,如果回款快、扣点低,有交易平台愿意推荐的话,依然有卖家尝试使用新支付工具,譬如新起来的支付工具PingPong也被卖家经常使用。

PingPong成立于2015年6月,是中国(杭州)跨境电子商务综试区的一家专业从事亚马逊收款的金融服务公司。比较聪明的是,PingPong借助Wish的崛起,成为Wish官方收款渠道,把费率定到低至1%的PingPong,也迅速获得中国卖家认可。

前两年,国内企业也在争拿跨境支付牌照,包括汇付天下、钱宝科技、环讯支付、快钱、拉卡拉等多家支付企业已获取跨境外汇支付牌照。但他们不一定做B2C,也可能是做跨境B2B支付、OEM厂家海外收款等服务。

第六章:卖家开始出现两极分化

一、体量:中型卖家在增多,新三板这两年迎来多家跨境出口卖家。

1、一年上百亿美金的超级卖家,暂时还没听说。依靠收购快速做大盘子的环球易购,据说2016年要冲刺百亿美金目标,但失败了,最后大概做了80亿。

2、浩方、有棵树、傲基、Anker、爱淘城这几个算是中型卖家,年销售额在十亿到三十亿之间。浩方还未上市,有棵树、爱淘城、傲基和Anker均在新三板上市了,他们都有快速把数据做好看的想法。

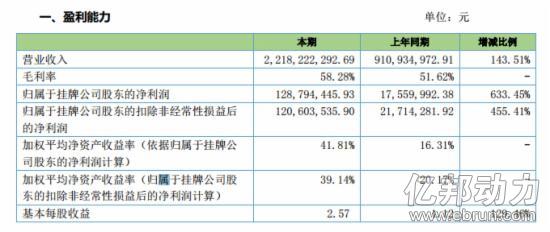

图:傲基2016年财报

3、通拓和棒谷这两个卖家实力也很不错,福建的纵腾据说一天也有几万单,这些还未上市的大卖家也值得关注。3月17日,传出通拓被华鼎股份100%收购,另外两家公司基本无信息披露。

二、中大型卖家的变化

1、开始品牌化

和淘宝早期的地摊卖家一样,一旦规模做大后,卖家就开始琢磨利润更高的品牌化之路。譬如Anker的母公司,在2016年中旬就开发了新品牌Eufy,主要锁定女性群体,用平民化的价格来切入智能家居。

而从工厂起家的卖家,有的一开始就有品牌意识,譬如专注做扫地机器人近10年的ILIFE,他们2016年进驻亚马逊平台,一年的时间团队从3人发展到100多人,也杀入了亚马逊美国站“扫地机器人”类目前三名。

平台也在为卖家品牌化保驾护航,就连以卖仿品起家的速卖通,去年也开始出台政策,规定部分品类上线商品必须商标化。

2、兼做服务

跨境出口电商躺着赚钱的时代过去了,现在出口海外的销售竞争压力很大,打造爆款也尤为艰难。这个节点上,若想继续保持高速增长,有的卖家是通过收购,有的卖家则是通过开展新业务。

其中,有的卖家从买卖业务拓展到服务领域,就和韩都衣舍也开始做代运营业务一样,跨境出口卖家也会做服务。服务的项目多种多样,有的是提供ERP服务(比如马帮ERP就是一个年销售过亿的大卖家开发的),有的提供营销、仓储物流、供应链等服务。上述卖家浩方在跨境出口增速放缓的时候,就开始向综合服务商转型。

3、从线上渠道走入线下渠道

多渠道运营,早已是中大型卖家的选择,但之前都是在线上,现在有的卖家开始用自主品牌进入海外线下渠道。比如Anker用自主品牌先后入驻了沃尔玛、美国连锁超市Staples、法国宜家家居、日本电信运营商KDDI和SoftbankC&S线下门店、百思买等线下卖场。

4、国内品牌也加入了出口大战

从2012年之后,许多天猫畅销品牌的增长就十分有限了,他们开始把渠道拓展到海外,或者投资出口渠道,比如小狗电器就卖到了东南亚、欧美。

5、出口卖家也做起了进口业务

这几年跨境进口行情火热,有供应链实力的出口电商也做起了进口业务,有的是做批发,有的是做零售。比如有棵树就做起了海淘批发业务。

三、小卖家的痛点

1、好货难求

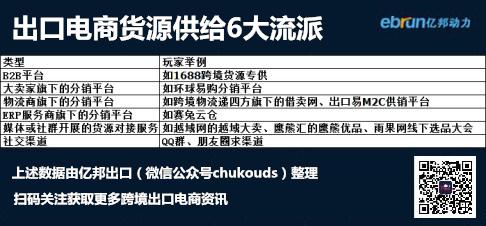

找货对小卖家来说是最难的,一是淘不到好货,二是供应商给他们发货的速度慢。与大卖家相比,作为小卖家,本身没有精力时间去跑厂家找产品,所以1688成了他们出口小卖最常用的货源渠道。

除此之外,一些仓储物流服务商、大卖家、ERP也为中小卖家提供了分销服务。其中,能提供及时、优质的供应链服务的企业,就能收割中小卖家的心。

2、旺季时资金依然紧张

订单猛增时,中小卖家除了找不到好货外,资金链也会紧张,因此他们会接受一些大卖家的投资。不过,这个问题不是新问题,过去平台商也给中小卖家提供了金融服务。

3、部分平台的游戏规则更有利于工厂与品牌

工厂与品牌商,有着更强的供应链实力,一旦掌握了跨境出口的运营方法,势必会碾压小卖家的增长空间。

举个例子,百事泰就是一家从工厂转型跨境电商的企业,在2015年,这家M2C企业总营收已高达1.59亿元,同比上升151.45%,基本占了亚马逊该品类全年增长的大半。

在这种背景下,平台商都想引入工厂与品牌商,最值得看的就是亚马逊上线的全球开店“制造+”项目,速卖通也在跟进这一做法,将在大部分跨境电商热销类目实现“商标化”。